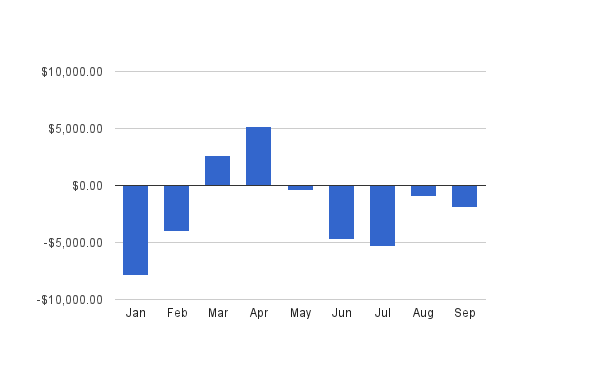

银行存款愈少,内心愈感到不安,于是在八月的一天,终于按捺不住,打开Google Spreadsheet,计算了今年以来每月现金流情况(如下图)。不算不知道,一算吓一跳。这样下去,岂不是破产的节奏!(注:三月没有房贷,四月五月有退税和奖金相继入账,略显安慰!)

到了十月,银行存款眼看就要三位数了,突然收到一张五位数的房产税账单,险些晕了过去。这么大一笔支出居然忘记了,之前还突击还贷来着呢。幸好股票账户一直轻仓操作,即使在最近股市震荡期间逐渐加到半仓,仍然还是有些余钱可以应对燃眉之急。

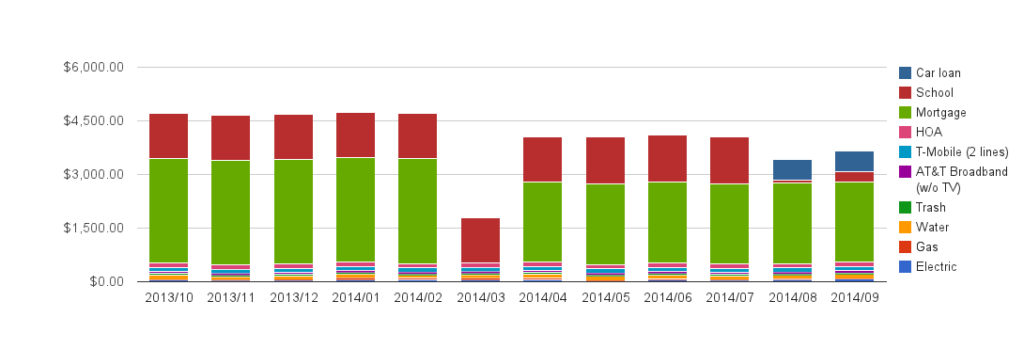

再也不能这样活!没钱的日子,要开始精打细算了,于是又整理了一张每月固定支出的图表(如下图)。房贷一直是每月最大支出,二月份做了一次refinance,把利率从30年固定5%降到5/5 ARM 2.875%,并且在更换贷款银行的三月无需还贷。儿子在八月上了公立的Kindergarten,省去了之前私立Preschool的学费,但是同时贷款买车,增加了一份车贷。Kindergarten每天只有三个小时,又另外花钱参加了其它的活动。

这张图出来之后顿时感觉之前提前还贷的决定是错误的,以后每月不再额外偿还本金,等到股票熟了之后卖出再说吧。目前最大的任务是保证每月现金流为正!

具体数额(为了网页排版美观,省略了房贷车贷和学费)参见下表,其中还不包括每年要支付的800多的房屋保险和半年800多的汽车保险,以及那五位数的房产税。

| Electric | Gas | Water | Trash | AT&T Broadband (w/o TV) | T-Mobile (2 lines) | HOA | |

| 2013/10 | $47.15 | $16.48 | $127.26 | $39.67 | $54.95 | $112.94 | $120.45 |

| 2013/11 | $35.28 | $23.07 | $86.31 | $41.76 | $54.95 | $113.28 | $120.45 |

| 2013/12 | $37.80 | $27.81 | $92.95 | $41.76 | $54.95 | $112.88 | $120.45 |

| 2014/01 | $53.49 | $60.39 | $106.23 | $41.76 | $54.95 | $113.22 | $120.45 |

| 2014/02 | $51.89 | $43.34 | $83.59 | $41.76 | $54.95 | $113.07 | $120.45 |

| 2014/03 | $51.56 | $55.17 | $90.43 | $41.76 | $54.95 | $113.07 | $120.45 |

| 2014/04 | $51.60 | $46.14 | $114.37 | $41.76 | $54.95 | $112.03 | $120.45 |

| 2014/05 | $4.55 | $33.61 | $114.37 | $41.76 | $54.95 | $112.22 | $120.45 |

| 2014/06 | $43.28 | $24.20 | $125.48 | $41.76 | $54.95 | $112.22 | $120.45 |

| 2014/07 | $38.32 | $21.32 | $97.54 | $41.76 | $54.95 | $112.67 | $120.45 |

| 2014/08 | $57.11 | $20.64 | $101.17 | $41.76 | $55.32 | $112.67 | $120.45 |

| 2014/09 | $69.69 | $16.99 | $115.69 | $41.76 | $66.00 | $112.67 | $120.45 |

下一步的目标是分析每月其它支出的情况,如油费、食品、医疗、房屋维护等等,做到心中有数。明年要开始做预算,并严格执行!